今話題のヘッジファンド投資の方法や投資信託との違いは?

ヘッジファンド投資ナビ~投資信託などのおすすめ商品も大公開~へようこそ!

当サイトは、ヘッジファンド投資って何?という基本情報から、ヘッジファンドと投資信託の違い、そしておすすめファンドランキングについてまとめています。

おそらくヘッジファンドと耳にすると、「リスク高そう」「よくわからない」といったややネガティブな印象を抱く方が多いかと思います。しかし現在世界中でヘッジファンドが有効な投資先として利用されており、すでに国内でもヘッジファンドが注目を集め始めています。

そこで当サイトではヘッジファンドの基礎からおすすめファンドまでを徹底網羅し、ネガティブなイメージを払拭できればと思います!ではまず、ヘッジファンドとはそもそも何なのか?という基礎から見ていきましょう。

ちなみにヘッジファンドのランキングが知りたい方は管理人も利用しているこちらの比較サイトがおすすめですので、「すぐランキングが知りたいよ!」という方はこちらへ!

目次

そもそもヘッジファンドとは?

ヘッジファンドというのは複数の金融商品に分散させて投資を行う代替投資の1つで、投資信託と同じく運用のプロの手を借りて運用していくのがヘッジファンド投資になります。

そんなヘッジファンドは市場の好況・不況にかかわらず「利益」を第一にした運用方法をとることが特徴で、リーマンショックやイギリスのEU離脱といった世界的な変動があった際にも唯一ヘッジファンドだけは利益を上げ続けていました。

どんな状況でもリターンを生み出すことができる投資商品として実は世界の富裕層がこぞってヘッジファンドを始めており、最近では日本国内でもヘッジファンドを扱う証券会社も出てきました。

ちなみに「ヘッジファンド」は投資商品ではありますが、ほかにも投資代行業者のこともヘッジファンドと言います。いずれにせよ、知識が豊富な資産運用のプロに任せることができ、そしてどんな状況でも利益が出せるヘッジファンドは非常に魅力的だと言えますね。

ただ自分のお金を資産運用のプロに任せるという点では投資信託と同じですよね。では一体ヘッジファンドと投資信託では何が違うのでしょうか?

ヘッジファンドと投資信託の違いは?

資産運用のプロに任せて利益を得る投資手段と聞けば、一見同じように思えるヘッジファンドと投資信託。しかしヘッジファンドと投資信託にはこれから紹介する2つの違いがありますのでそれぞれ見ていきましょう!

利益の追求スタイル

まず1つ目に紹介する違いは「利益の追求スタイル」です。

先ほども触れましたようにヘッジファンドはどんな状況でも利益を追求する「絶対リターン型」をとっています。実際にイギリスのEU離脱やトランプ氏の大統領就任など多くの変動要因があった2016年は、ポンドや米ドルの下落によって多くの金融商品で損失が発生し、年間を通して多くの投資家が含み損を抱えたと言います。

一方で海外のメジャーなヘッジファンドは軒並み大きなリターンを記録しており、Bloombergによると、プロキシマ・キャピタル・LPは年間で44%のリターンを記録。ほかにもマドリック・ディストレスト・オポチュニティ・ファンドも35%のリターンを記録しています。

出典:Bloomberg

一方でレイ・ダリオ氏やジョン・ポールソン氏といった海外の著名な投資家に運用を任せる主力の海外投資信託会社は大きなマイナスを記録しており、改めてヘッジファンドの絶対利益が評価された年だったとも言えます。

一方の投資信託の利益追求スタイルは、「相対リターン型」をとっています。

基本的にヘッジファンドも投資信託も運用担当者が銘柄や相場を分析・調査して運用方法を決め、ある一定の期間内で最大のパフォーマンスが出るように運用していきます。投資信託はこの後にパフォーマンスを競い合う競争相手を設定し、その相手に勝つことを運用目標としています。

しかしヘッジファンドは競争相手を設定せずに、ひたすら利益のみを求め続けます。この利益の追求スタイルはヘッジファンドと投資信託の最大の違いとも言えるので、ぜひ覚えておきましょう!

私募と公募

もう1つの違いが、「投資家の募集方法」になります。

投資信託は一般的に証券会社を通して募集しており、だれでも参加できるようになっていますね。これを「公募」といい、公募商品を扱う証券会社は金融知識がない一般の個人投資家を募集しているため、証券会社側に様々な規制があるのが特徴です。

一方ヘッジファンドは特定の投資家50人未満を募集する「私募」という募集方法をとっており、約1億円などの大型機関投資家などを対象にしています。ちなみに私募は規制が多い公募と違って規制があまりなく、目論見書や決済内容の提示義務もありません。ただ、流通している情報量が少ないので良いヘッジファンドを探す手間は少しかかると言えます。

いかがでしょうか?このようにヘッジファンドと投資信託には2つの違いがあり、それぞれ良し悪しがあるかと思います。

ここにそんなヘッジファンドと投資信託の違いをわかりやすく表にまとめてみました。

| 項目 | ヘッジファンド | 投資信託 |

|---|---|---|

| 利益の追求スタイル | 「絶対リターン型」 ⇒どんな状況でも利益を追求し、ベンチマークを設定していない。そのため回りに左右されずに純粋な利益を追うことができる。 | 「相対リターン型」 ⇒ベンチマークを設定し、それを上回ることを目標としているため、ベンチマークが損失を出せばこちらも損失が出る確率が高い。 |

| 募集方法 | 「私募」 ⇒1億円といった大型の機関投資家50人を対象にした募集方法。 | 「公募」 ⇒証券会社などを経由して投資経験のない投資家までを対象にしており、最大で499人まで。 |

ヘッジファンドは高い確率でリターンが得られる代わりに大きな運用額がないと中々運用してもらえないという特徴があります。一方で投資信託は少額から誰でも参加できる代わりに、相対リターン型なので、競争相手がマイナスであれば、こちらも損失が出てしまう可能性があるのです。

大きな運用資金があるならヘッジファンド、少ない資金でコツコツという感じなら投資信託がおすすめだと言えますね!

個人でもできる?始め方や方法、投資額について

ここまでヘッジファンドの基本情報や投資信託との違いについて見てきました。次にヘッジファンドの始め方やコンタクト方法について見ていきたいと思います。

先ほども触れましたようにヘッジファンドの募集方法は「私募」となっているので、ヘッジファンドの情報はあまり世間には流れていないのが現状です。そのためまずはヘッジファンド会社にコンタクトをとる必要があり、ここでは2つのおすすめコンタクト方法について見ていきましょう。

ファンドに直接問い合わせる

最も一般的なコンタクト方法は「ファンドに直接問い合わせる」ことです。

「そんなの当たり前じゃん!」

と思う方もいるかもしれませんが、実はこれがヘッジファンドを始める上で最も難しいことなのです。というのも私募で募集をしているヘッジファンドは要するに「口コミ」のような形式で投資家を集めており、もちろん中には詐欺ファンドといったものもあります。

ファンドに直接問い合わせる前にまずはしっかりした良いファンドを見つけ、実際に自分の目で判断することが重要なポイントとなります。そして実際に問い合わせをする場合は、そのファンドの公式サイトから問い合わせをすればOKです。

資料請求ももちろんありますが、大きな資産を運用してもらう以上、直接会ってしっかり話し合うことが重要だと言えますね。

ちなみに運用担当者と直接お話をする上で、特に重要なポイントはこちらの4つになります。

・マネージャーの経歴

・レバレッジ

・投資の戦略

・ロックアップ期間

中でも重要なのは「マネージャーの経歴」と「投資の戦略」でしょう。そのマネージャーがどんな経歴を持っていて、どのような能力があるのかは非常に重要になってきます。また、どの投資手段で運用していくのかはファンド選びの「鍵」とも言えますので注意して話を聞きたいですね。

知人から紹介してもらう

もう1つの方法が「良いヘッジファンドを知っている知人から紹介をしてもらう」ことです。

こちらはそのような情報を持った知人がいなければ話になりませんが、もしそういった方が近くにいるならば、是非紹介してもらいましょう。

ヘッジファンドへのコンタクトはヘッジファンド投資を始める上で必須です。良いヘッジファンドを知っている知人がいる方は知人から紹介してもらえばよいですが、大多数は自分で良いヘッジファンドを探して、問い合わせをすると思います。

「でも自分で探すのは難しいし、面倒くさいな。」

私募で募集している以上、出回っている情報量が少ないヘッジファンドを探すのは確かに手間ですよね。そこで次に国内でも特に人気があり、運用成績も良いおすすめのヘッジファンドをランキング形式で紹介していこうと思います!

おすすめランキングや特徴を大公開

ではここで、国内にあるおすすめのヘッジファンドランキングを大紹介していきましょう!

第1位:M&S

おすすめのヘッジファンドランキング第1位は、「M&S(エムアンドエス)」というヘッジファンドになります。

M&Sは村上ファンド以来の国内ヘッジファンドで、特に高いリターンと投資先銘柄の分析・調査に特化しています。

| 銘柄 | 2016年1月4日 | 2018年6月29日 | 上昇率 |

|---|---|---|---|

| 三東工業社(6822) | 1,470円 | 2,800円 | +90.5% |

| 赤阪鐵工所(6022) | 1,630円 | 2,124円 | +30.3% |

| 神田通信機(1992) | 1,700円 | 2,550円 | +50.0% |

| 大井電気(6822) | 421円 | 346円 | -17.8% |

| 横浜丸魚(8045) | 527円 | 884円 | +67.7% |

| 日本アンテナ(6930) | 568円 | 882円 | +55.3% |

※終値時点の株価を記載

これは管理人が独自で記録していたM&Sの投資先の株価推移です。

こちらを見れば一目瞭然ですが、ほとんどが大きく上昇していますね!

三東工業社に関してはなんと90%以上の上昇です。

2018年3月以降の運用成績も10%を上回っているので、名実ともに確かな実績があるM&Sはおすすめのヘッジファンドだと言えますね!

第2位:ひふみ投信

ヘッジファンドランキング第2位は、「ひふみ投信」になります。

ひふみ投信はヘッジファンドではなく、日本株をメインの投資対象としているアクティビストファンドの1つです。そんなひふみ投信はレオン・キャピタルアークが運用しており、2017年7月の時点で総資産が3700億円に達したといいます。

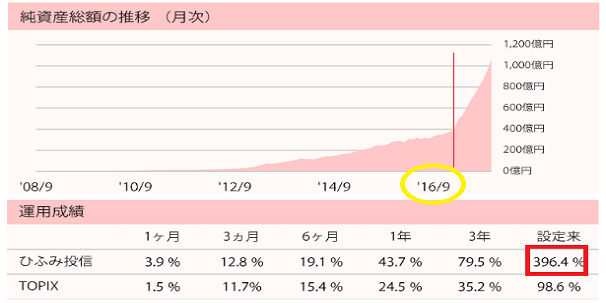

10年ほど前に設立されたひふみ投信ですが、11月に配信された最新版で運用成績は通算396%を記録しており、レポートを見ても2016年9月あたりから急激に成績が上がっているのがわかりますね。

またひふみ投信は「守りながら増やす」をファンドの理念としているため、ヘッジファンドへの投資が初めてという方でも安心して運用してもらえると言えるでしょう!

第3位:BMキャピタル

おすすめヘッジファンドランキング第3位は、「BMCAPITAL(ビーエムキャピタル)」です。

BMCAPITALには東京大学・京都大学卒や外資銀行員出身者が多く在籍する優秀ファンドとして知られており、運用成績も年間で20%も増えています。

主な投資対象は日本の株式となっており、非常に細かい分析・調査をして優良な割安株に投資をしています。ほかにも「イベント・ドリブン投資」と呼ばれる裁定取引方法を駆使して利益を出しているヘッジファンドです。

平均年齢も30歳となっており、実力豊富な若い金融エリートに運用を任せたい方はBMCAPITALがおすすめです!

最後のまとめと管理人のイチオシ

ここまで、そもそもヘッジファンドとは?という基本から投資信託との違い、そしておすすめヘッジファンドランキングまで見てきました。

利益を追求するヘッジファンドは少し大きな資産額が必要になりますが、利用できるなら是非とも利用したい投資方法だと言えます。

ちなみに管理人イチオシのヘッジファンドは、やはりランキング1位の「M&S」ですね。

運用成績もさることながら、経験豊富なファンドマネージャーに運用を任せることができるので、初めて利用する際でも安心だと言えますね。

ヘッジファンドを始めようと考えている方や興味がある方は、一度お問い合わせをしてみるのも良いですね。